Les bases de la TVA

Comme nous l’avions évoqué dans un précédent article, la TVA est un élément important dans la gestion d’une entreprise et de sa fiscalité. Aujourd’hui, Jean-Frédéric Dubeaux, expert-comptable chez SAFIGEC, nous fait l’honneur de répondre aux questions les plus posées sur la TVA ! Ce premier volume abordera les bases.

La TVA qu’est-ce que c’est ?

Tout d’abord, la TVA est une Taxe sur la Valeur Ajoutée qui correspond à un impôt sur la consommation. Cet impôt indirect est collecté par les entreprises pour le compte de l’État depuis 1954. Il n’est pas redistributif et est donc le même pour tous.

Représentant environ 85 milliards d’euros de recettes nettes en 2021, la TVA est un apport financier important pour l’État et constitue la moitié de ses ressources. Plus que l’impôt sur le revenu ou celui sur les sociétés.

Son schéma s’exécute de la sorte :

Le consommateur paie à l’entreprise un produit ou un service → L’entreprise va rendre à l’administration fiscale une partie de cette recette → L’entreprise récupère ensuite la TVA sur ses achats.

Suis-je assujetti à la TVA ?

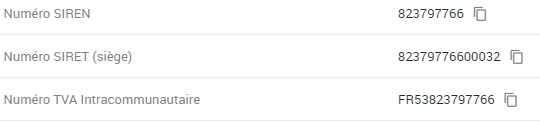

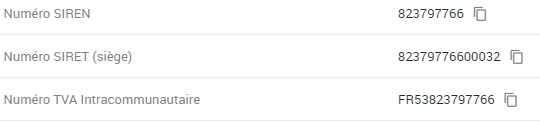

Toutes les entreprises immatriculées au greffe le sont grâce au numéro de SIRET. En effet, l’administration fiscale va apposer un numéro de TVA constitué d’un code “ FR ” et du numéro de SIREN (9 chiffres), afin d’identifier l’entreprise, sur le plan européen notamment. Il s’agira du numéro de TVA intracommunautaire.

Le numéro de SIREN concerne donc une entreprise. Le numéro de SIRET, concerne lui chaque établissement d’une entreprise et le numéro de TVA intracommunautaire est unique à toute l’entreprise.

Quels sont les cas où il n’y a pas d’assujettissement ?

Il faut être prudent. Des exceptions à l’assujettissement à la TVA existent. Ils sont de deux sortes.

1- Le domaine par nature

Selon la spécialisation, certaines activités ne font pas l’objet de déclaration de TVA. C’est le cas par exemple pour :

- Le domaine médical.

- L’enseignement.

- Les transports sanitaires.

- De nombreuses opérations bancaires.

- Les activités de garde d’enfants.

- Les cercles et maisons de jeux.

- Les réunions sportives.

2- L’exonération par seuil

Il y a aussi le cas des exonérations si l’entreprise ne dépasse pas un certain seuil de franchise de TVA. Elle peut demander à ne pas y être assujettie.

- S’il s’agit d’une activité de vente de biens et prestations de logement, le montant du seuil s’élève à 94 300€.

- Pour la prestation de services, il ne faut pas dépasser 36 500€.

- Un seuil spécifique de 54 700€ est appliqué aux avocats, artistes, auteurs.

- La franchise de TVA est de droit pour les auto-entrepreneurs (l’entreprise peut en option, choisir d’être assujettie à la TVA).

En situation de non-assujettissement à la TVA, tous les enregistrements se feront en TTC (sans TVA ajoutée donc équivalent HT).

Quel est l’avantage de l’exonération de TVA ?

Le choix pour la franchise de TVA n’est opportun que dans le cas où la clientèle de la structure est redevable de la TVA (BtoC) car cela permet de baisser le prix de vente (avantage concurrentiel).

Attention ! Il vaudra mieux que l’entrepreneur consulte un expert-comptable, s’il veut changer de type de société ou de secteur afin de respecter le cadre légal de ces changements et ne pas subir de pénalité.

De plus, ce n’est pas parce qu’il n’y a pas de TVA que l’entreprise ne sera pas soumise à d’autres taxes. Par exemple, la taxe salariale qui s’applique sur les salaires ou d’autres taxes.

Comment s’applique les taux de TVA ?

Pour le régime général, le taux applicable est de 20% (pour s’harmoniser avec l’Europe).

- Le taux intermédiaire est quant à lui de 10%.

- Pour le taux réduit, il est de l’ordre de 5,5% pour les produits de première nécessité et les opérations spécifiques de niche fiscale tels que les travaux d’améliorations énergétiques, etc.

- Le taux particulier est à 2,1% (pour les médicaments, la presse).

Quel calcul faire pour dégager sa TVA ?

Le taux s’applique de la sorte : le prix HT (l’ensemble des opérations en HT) + la TVA = le montant TTC payé par le client.

Le plus d’iPaidThat !

En effectuant votre facturation sur iPaidThat, notre logiciel insère automatiquement et au préalable, le bon montant total de TVA sur vos factures, devis, etc. Celui-ci reste bien sûr modifiable selon votre souhait.

Gagnez du temps, on se charge de votre gestion pré-comptable !